Conheça nosso seguro de Casa

Seguro de Casa

x

Se você se mudou para os Estados Unidos há pouco tempo, possivelmente já ouviu falar de pontuação de crédito (credit score) e já entendeu que algo importante por aqui, mas você já sabe do que se trata e qual a relevância disso no seu dia a dia?

Se você já está nos EUA há mais tempo, já deve saber que a pontuação de crédito pauta toda a sua vida financeira e burocrática nos EUA e infelizmente, por melhor pagador que tenha sido ao longo da vida, seu crédito não pode ser transferido para cá (nem a sua reputação), ou seja, prepare-se para começar do zero.

Mas não se desespere! Estamos aqui para te ajudar! Diferente do Brasil, por exemplo, que menos dívidas é igual a mais crédito na praça, tornando mais fácil aprovações de empréstimos e financiamentos, nos Estados Unidos é preciso fazer dívidas (e honrá-las). Mas como assim? Calma, até o final deste artigo você vai entender.

A maioria dos modelos de pontuação leva em consideração seu histórico de pagamento de empréstimos e cartões de crédito, e de quanto crédito rotativo você usa regularmente, há quanto tempo você mantém contas abertas, os tipos de contas que possui e com que frequência você solicita um novo crédito.

A avaliação do crédito é feita por 3 empresas: TransUnion, Equifax e Experian.

De acordo com o sistema de crédito americano, qualquer pessoa, iniciando a sua vida financeira, seja um jovem ou um imigrante recém chegado, começa com um Credit Score baixo ou ruim, e precisa construir reputação aos poucos.

Existem diferentes níveis classificatórios e esses são baseados em uma pontuação que funciona da seguinte forma:

– Crédito Ruim (Bad Credit): 300-629 pontos

– Crédito Mediano (Average Credit): 630-689 pontos

– Crédito Bom (Good Credit): 690-719 pontos

– Crédito Excelente (Excellent Credit): +720 pontos

E como construir esse crédito? Abaixo listamos ações que podem e vão te ajudar a ser bem quisto no mundo financeiro americano:

Pague sempre suas contas em dia, principalmente as de serviços domésticos, água, telefone, TV à cabo e internet. As contas em atraso ficam no seu histórico e são fatores levados em consideração no momento da avaliação feita pelo banco.

Sem histórico de crédito até mesmo conseguir um cartão de crédito pode ser um desafio, se não for aprovado para um cartão normal, um cartão pré-pago pode ser a solução. Para fazer o pedido, você vai precisar de um número de contribuinte (Social Security Number ou ITIN), e dependendo do banco pode ser necessário apresentar a carteira de motorista americana também. Quer saber se você está em um dos estados que já emitem a habilitação para imigrantes mesmo sem documentos de residência? Veja nesse post.

Existem outras modalidades de cartões de créditos que podem se encaixar na sua realidade, até mesmo cartões emitidos por lojas de departamento contam no seu histórico.

Independente do limite que lhe for dado, o segredo é fechar o mês com menos de 30% de uso desse crédito, assim, quando fechar a fatura, será reportado às empresas credoras (aquelas três lá de cima) que o saldo está baixo. O segredo é usar, mas não muito. Uma fatura contida indica aos credores que você não estourou o limite do seu cartão e provavelmente sabe administrar bem o crédito.

Você pode se tornar um usuário autorizado no cartão de crédito de um parente ou amigo. Como um usuário autorizado, você pede um cartão adicional e pode pegar carona no crédito do titular da conta e, como resultado, estabelecer seu próprio histórico de crédito.

Mas antes de se engajar nessa ideia, certifique-se de que seu familiar ou amigo tenha um bom crédito e use o cartão de crédito de maneira responsável. Se você se tornar um usuário autorizado de uma conta com histórico de dívidas ou atrasos de pagamento, você também pega carona na reputação dele e o tiro sair pela culatra.

Mas lembre-se: essa pessoa será responsável por qualquer dívida que você possa criar com esse cartão, ou seja, seja responsável e honre a confiança depositada em você. O ideal é nem usar este cartão, para evitar dores de cabeça e ainda aproveitar os benefícios.

Você também pode fazer um empréstimo com um fiador que já tenha um bom crédito. Um fiador é alguém que concorda em ser responsável pelo empréstimo se você parar de pagar suas contas por qualquer motivo.

Na maioria dos casos, os bancos estão mais suscetíveis a fazer empréstimos para alguém sem histórico de crédito se houver um co-signatário com capacidade de crédito.

Para que isso funcione, você precisa de alguém que confie em você o suficiente e que tenha bom crédito. Assim como no cartão de crédito, suas ações influenciam diretamente na pontuação de crédito do seu fiador,e se você não pagar, ele será legalmente responsável em quitar a dívida.

Esta situação já arruinou muitos relacionamentos e amizades. Só faça se tiver certeza que vai cumprir todos os prazos.

Se a necessidade de um empréstimo já está em seus planos, como entrar na faculdade ou fazer uma grande compra, você pode pedir um empréstimo de um credor que reporta às agências de crédito.

Geralmente, não faz sentido pedir dinheiro emprestado e pagar juros apenas para construir crédito. Mas tomar um empréstimo para educação ou para financiar uma despesa importante pode ser uma decisão sábia a longo prazo se você preferir evitar cartões de crédito.

Bancos, cooperativas de crédito e credores online podem oferecer empréstimos para construção de crédito para pessoas que desejam aumentar ou reconstruir seu crédito.

Nessa modalidade, o banco pode reter os fundos que garantem o empréstimo. Por exemplo, você faz o empréstimo, mas, em vez de receber o dinheiro, os fundos são colocados em uma conta de poupança até que você salde o empréstimo. O credor irá reportar o status da sua conta e pagamentos mensais para ajudá-lo a construir crédito e, depois de fazer todos os seus pagamentos, os fundos são liberados para você.

Lembre-se de que os empréstimos para criação de crédito podem vir com uma taxa de inscrição e podem ser cobrados juros sobre o valor emprestado. No entanto, seu depósito de segurança também pode render juros, o que pode ajudar a compensar alguns dos custos.

Busque orientação com alguém de confiança.

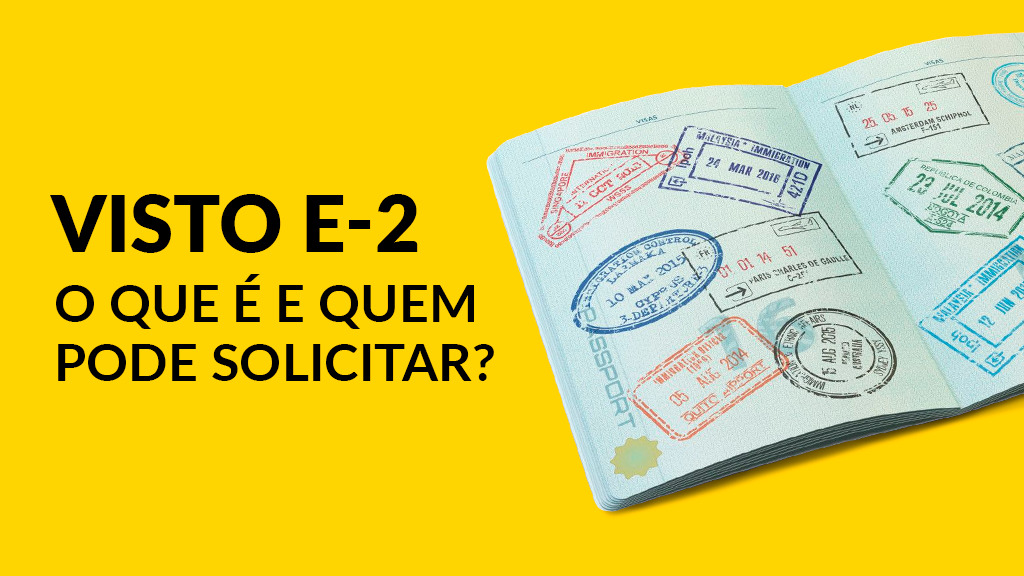

Já falamos que o crédito que você construiu em outro país não pode ser transferido para os Estados Unidos, no entanto, esse crédito pode não ser todo desperdiçado.

Os bancos internacionais e emissores de cartão têm programas que podem ajudar os clientes existentes a obter um cartão de crédito nos EUA com base nessa relação. Eles podem, então, reportar o cartão de crédito dos EUA às agências para ajudá-lo a estabelecer seu crédito aqui.

Alguns credores também têm outras abordagens. Alguns permitem que você use seu histórico de crédito de países selecionados para se inscrever em produtos financeiros dos EUA. Existem inclusive, administradoras de cartão de crédito que emitem um cartão para profissionais que estão se mudando para os EUA e têm uma oferta de emprego, ou seja, você pode se inscrever e se qualificar para o cartão antes de chegar ao país.

Pedir um novo cartão de crédito pode aumentar seu limite de crédito geral, mas o ato de solicitar crédito cria uma consulta em seu relatório de crédito. Muitas consultas podem afetar negativamente sua pontuação de crédito, embora esse efeito desapareça com o tempo.

Você deve verificar seus relatórios de crédito em todas as três agências de relatórios de crédito para quaisquer imprecisões. Informações incorretas em seus relatórios de crédito podem prejudicar sua pontuação. Verifique se as contas listadas em seus relatórios estão corretas. Se você encontrar erros, questione as informações e corrija-as imediatamente. O monitoramento regular do seu crédito pode ajudá-lo a identificar imprecisões antes que possam causar danos.

Agora você já viu diversas maneiras de ir, aos poucos, construindo crédito em seu nome nos EUA. Mantenha em mente todos os passos para se tornar merecedor de um Excellent Credit e todos os benefícios que esse crédito pode trazer para seguir em frente sendo um excelente pagador.

Conheça nosso seguro de Casa

Seguro de Casa

Quais as consequências de um dívida para um imigrante? Que prejuízos as dívidas podem causar? Que portas são fechadas por causa disso? Um imigrante pode mesmo ser deportado ou ter um green card negado por dívidas?

Somos uma seguradora feita de pessoas para pessoas. Uma comunidade que fala a mesma língua, de gente de olho no futuro. Um lugar feito pra você se sentir em casa, com toda a proteção e cuidado que um lar oferece. Pode chegar.

Simulação Rápida

Precisa de ajuda? Chama a BRZ!

x